公司总机

公司总机 贵宾直线

贵宾直线 公司地址

公司地址北京市丰台区南方庄1号院

安富大厦511室

今天小编讲解一下生产企业出口退税的操作流程及所需材料等,以案例简述生产企业出口退税全过程,请大家跟随小编一起来学习吧!

一、生产企业需要准备的事项!

1.退税前准备资料

(1)办理对外贸易经营者资格备案(商务部)

(2)备案进出口货物收发货人报关注册登记证书(海关)

(3)开通电子口岸,领法人卡、操作员卡 (电子口岸)

(4)登记名录,开通外汇收支申报、货物贸易监测系统(外管局)

(5)办理出口退税登记手续(当地所属税局)

(6)领购增值税普通发票(五联)

2.出口退税申报软件安装要求:一台电脑安装一套报税系统,电脑硬件配置不宜老旧

3.出口退税软件及退税文库的下载:中国出口退税咨询网、当地电子税务局官网都可以下载。

4.最新出口退税申报软件及事项:做到及时升级更新。

二、生产企业出口退税申报流程详解

首次进入系统需要进行企业信息的配置,请注意填写时不要出错,否则只能卸载重装。

用户名为sa,密码为空,点击确认,进入申报系统,并输入申报所属期

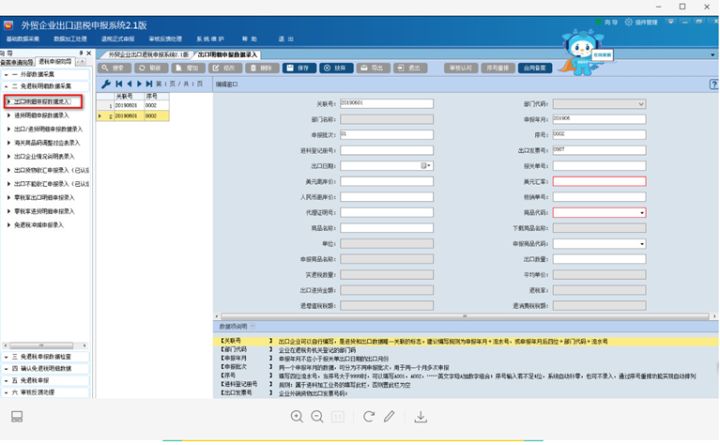

2、进入申报系统后,首先进行数据的采集。通过退税向导→免退税明细数据采集→出口明细申报数据录入,进入到出口货物明细的录入界面,点击增加按钮,进行报关单数据的录入。

关联号:建议编写规则为申报年月+流水号,例如1906100001。注意这是出口和进货数据唯一关联的标志。原币/美元汇率:都是100原币/美元兑人民币汇率,例如美元兑人民币汇率是6.9298,那么录入出口明细时就应录入692.98。

报关单号:18位报关单编号+0+两位项号,共21位。

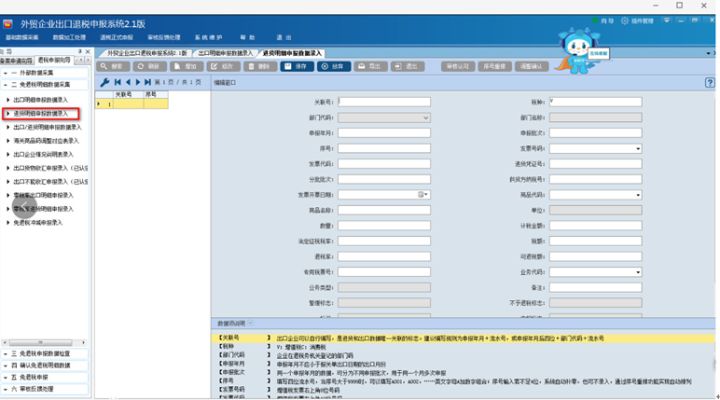

然后在退税向导—免退税明细数据采集—进货明细申报数据录入中填写进货发票的相关信息。

关联号:应填写相对应的出口明细的关联号。

进货凭证号:增值税专用发票的发票代码+发票号码共同组成的18位数字。注意:如果超过一条数据,需要进行序号重排。对于录入完成的出口、进货明细数据需要进行“审核认可”,审核认可后标志变为“R”才算成功。

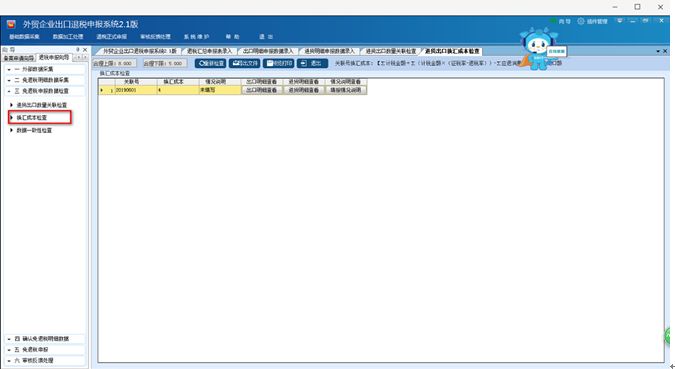

3、免退税申报数据检查在退税向导的第三步“免退税申报数据检查”中先进行进货出口数量关联检查,检查同一关联号下,同一商品,出口数量与进货数量是否相等。

没有问题后再进行换汇成本的检查。

4、确认免退税明细数据检查无误后,进行明细数据的确认。在退税向导第四步“确认免退税明细数据” 确认明细申报数据。核对下所属期是否正确,无误后点击确定。会弹出申报数据列表,显示确认的明细数据条数。确定后提示确认明细申报数据成功。

注意:如果确认明细数据后需要进行修改,要在退税申报向导第四步确认免退税明细数据 撤销本次申报数据中进行明细数据的撤销,再回到退税向导第二步明细数据采集中进行修改。

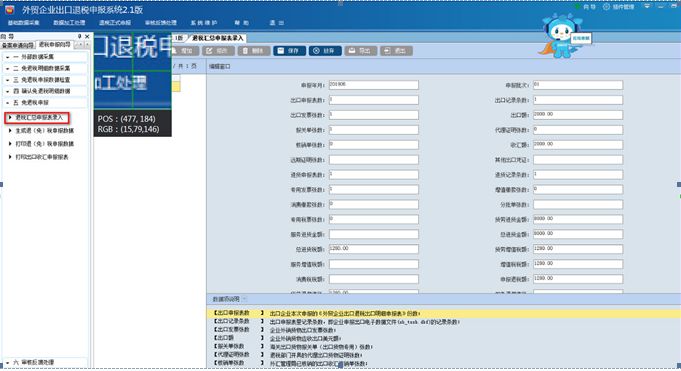

5、免退税申报进入退税向导 免退税申报 退税汇总申报表录入,点击增加按钮,敲回车键,自动带出退税汇总表数据,点击保存。

然后点击免退税申报 生成退(免)税申报数据,进行免退税数据的申报,会弹出“生成申报数据”的路径,点击确定生成申报数据。

6、打印报表数据生成成功后,进行报表的打印(也可以在做完数据自检确认申报后打印报表)。一般需要打印《外贸企业出口退税出口明细申报表》、《外贸企业出口退税进货明细申报表》、《外贸企业出口退税汇总申报表》。其他报表根据实际情况选择。

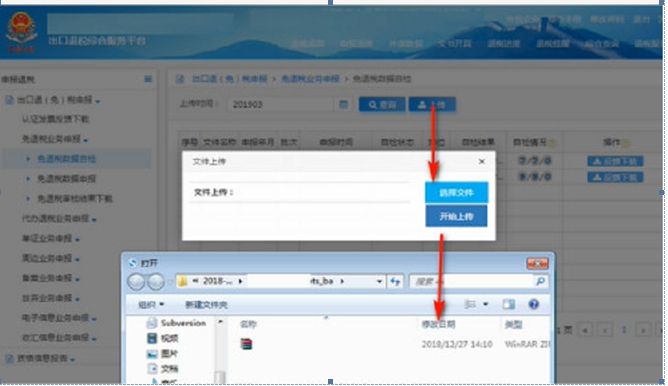

7、上传数据到综合服务平台进行数据自检,自检无疑点后确认申报,到税务机关审核。

8、撤销已申报数据数据生成后,如果想修改数据,需在退税向导第六步“审核反馈处理” 撤销已申报数据,输入所属期和批次,确认后,再回到退税向导第二步明细数据采集中进行修改。

9、携带相关资料到税务机关审核首次申报的企业,主管税务机关会进行实地核查。首次申报后,可以根据实际情况申请无纸化。

04退税实操及注意事项

a.出口的发票应该开具怎样的发票?

2015年12月1日起,通用机打发票(出口专用)停止使用。 出口企业在防伪税控系统升级后,一律使用升级后的增值税防伪税控系统开具出口发票,使用增值税普通发票(五联)代替原有的出口发票,今后原出口发票不再使用,如有未缴销的尽快缴销。

b. 出口的发票开具时,税率和金额如何确定?

①税率为0(选择免税);②需以本位币(人民币)开具;③汇率:参照《中华人民共和国增值税暂行条例实施细则》第十五条规定:“纳税人按人民币以外的货币结算销售额的,其销售额的人民币折合率可以选择销售额发生的当天或者当月1日的人民币汇率中间价。纳税人应在事先确定采用何种折合率,确定后1年内不得变更。”处理。

c.购方企业的信息为外文,应如何处理?

购方企业可以使用外文填写,纳税人识别号、地址电话、银行账号等可不填写,在地址电话处可填写外商所在国家或地区出口销售到国内特殊监管区域,如有购方企业纳税人识别号、地址电话、银行账号则需填写。

d. 票面金额能都以CIF价开具?

如果票面开具的是CIF价,则在备注栏注明FOB价。 合同号、贸易方式、结算方式、外币金额、汇率等可在备注中填写。

e.发票开票限额不够怎么办?

发票开票限额不够,申请提高开票限额。提高限额后仍旧不能满足的,可以每条报关单项目对应开一张发票。 ①如果出口报关单金额大于开票限额,将总金额拆分,并开具多张连续号码的出口发票。 ②在出口退税申报软件中申报时,金额填写多张发票的汇总金额,发票号码填写第一张发票的发票号码+最后一张发票的截止号码。

05增值税免抵退计算

【举个例子】:某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。该企业2019年7月份购进所需原材料等货物,允许抵扣的进项税额150万元,内销产品取得销售额300万元,出口货物离岸价折合人民币2400万元。假设上期留抵税款5万元,增值税税率13%,退税率9%,假设不考虑其他问题。

【账务处理】(计算我取了整数) :

① 外购原辅材料、备件、能耗等: 借:原材料等科目 11538461 应交税费——应交增值税(进项税额) 1500000 贷:银行存款 13038461

② 产品外销产生纳税义务时: 借:应收外汇账款 24000000贷:主营业务收入 24000000

③ 内销产品产生纳税义务时: 借:银行存款 3390000 贷:主营业务收入 3000000应交税费——应交增值税(销项税额)390000

【退税相关处理】:

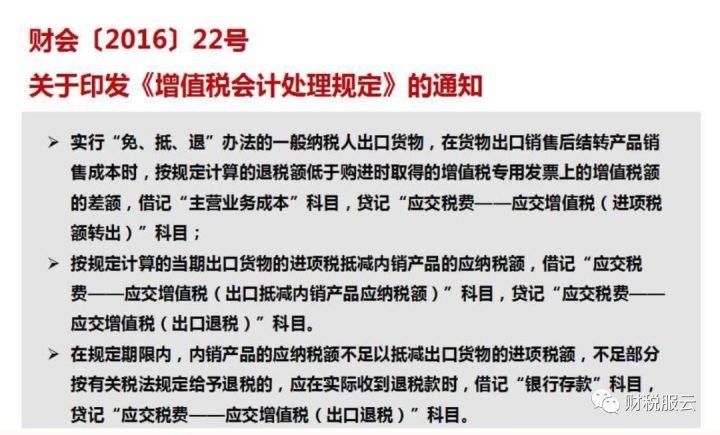

④ 月末,计算当月出口货物不予抵扣和退税的税额 不得免征和抵扣税额=当期出口货物离岸价×人民币外汇牌价×(征税率-退税率)=2400 ×(13%-9%)=96(万元) 借:产品销售成本 960000 贷:应交税费——应交增值税(进项税额转出)960000

⑤ 计算应纳税额本月应纳税额=销项税额-进项税额=当期内销货物的销项税额-(当期进项税额+上期留抵税款-当期不予抵扣或退税的金额)=300×13%-150-5+96=-20(万元)

⑥ 计算应退税额和应免抵税额免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率=2400×9%=216(万元)

当期期末留抵税额20万元≤当期免抵退税额216万元当期应退税额=当期期末留抵税额=20(万元)当期免抵税额=当期免抵退税额-当期应退税额=216-20=196(万元)

借:应收补贴款 200000 应交税费——应交增值税(出口抵减内销产品应纳税额)1960000 贷:应交税费——出口退税 2160000

⑦ 收到退税款借:银行存款 200000贷:应收补贴款 200000